Блог им. boomin |Коротко о главном на 24.09.2020

- 24 сентября 2020, 11:29

- |

Новый выпуск и старт размещения:

- «Сибстекло» зарегистрировал выпуск облигаций серии БО-П02. Уведомить о желании принять участие в размещении дебютного выпуска — можно будет с помощью системы boomerang. Параметры выпуска и время начала сбора уведомления будут объявлены в системе и организатором дополнительно

- «Регион-продукт» сегодня начинает размещение дебютного выпуска трехлетних облигаций объемом 50 млн рублей. Ставка купона установлена в размере 12% годовых на весь срок обращения. Организатор — «ЦЕРИХ Капитал»

Подробнее о событиях и эмитентах на boomin.ru

План выплат купонов на сегодня в Ожидаемых событиях

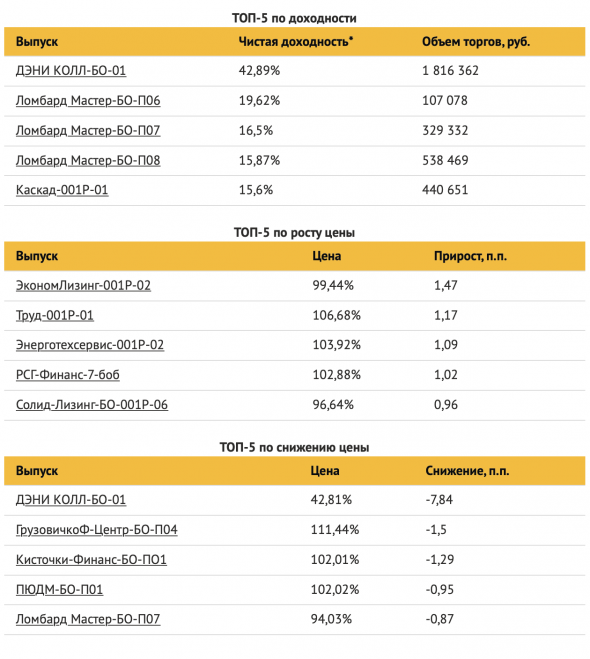

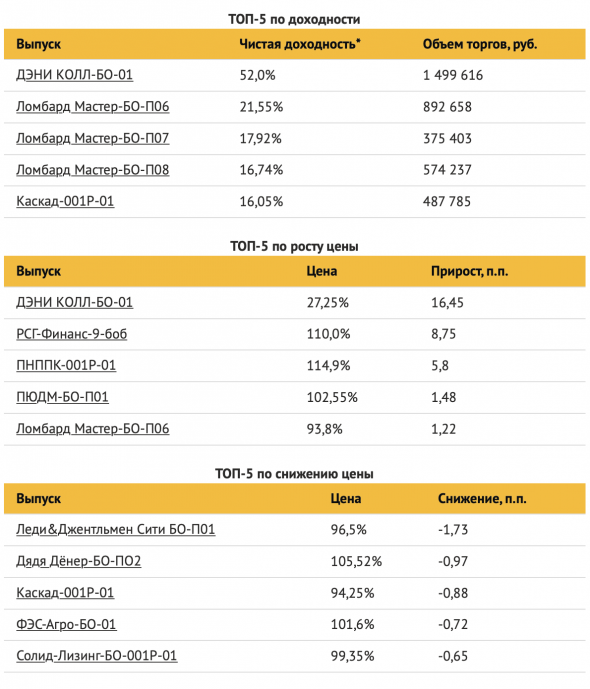

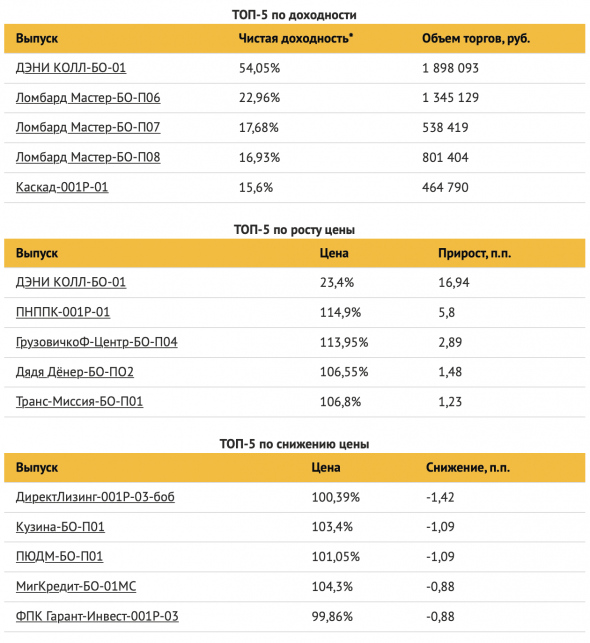

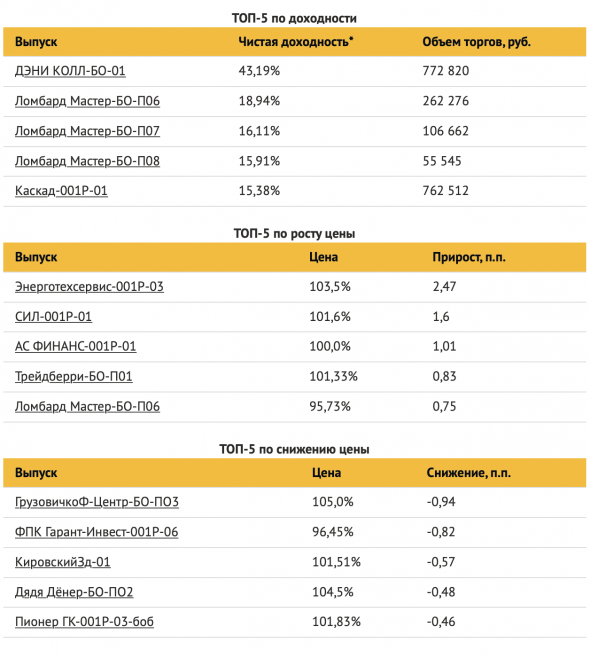

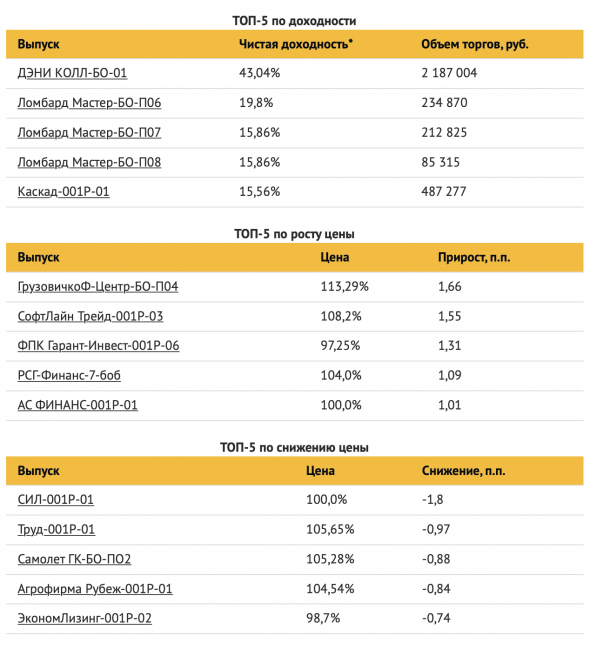

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе

- комментировать

- Комментарии ( 0 )

Блог им. boomin |Коротко о главном на 23.09.2020

- 23 сентября 2020, 10:45

- |

- «СЭЗ им. Серго Орджоникидзе» завершил размещение семилетних облигаций серии 001Р-02 объемом 500 млн рублей за первый день торгов в полном объеме. Ставка купона установлена в размере 10,75% годовых на весь срок обращения, купоны квартальные. Бумаги включены в Сектор Роста московской биржи. Организатор — ИК «Фридом Финанс»

- «Группа «Продовольствие» также завершила размещение за первый день торгов. Дебютный выпуск серии БО-01 объемом 70 млн рублей был выкуплен за 161 заявку. Величина максимальной заявки — 3,5 млн рублей. Объем самой популярной заявки — 100 тыс. рублей

План выплат купонов на сегодня в Ожидаемых событиях

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе

Блог им. boomin |Коротко о главном на 22.09.2020

- 22 сентября 2020, 07:16

- |

Старт новых размещений:

- «Регион-продукт» 24 сентября начнет размещение выпуска трехлетних облигаций серии 001Р-01 объемом 50 млн рублей. Организатор — Церих, соорганизатор и якорный инвестор — МСП Банк

- «СЭЗ им. Серго Орджоникидзе» сегодня начинает размещение выпуска 7-летних облигаций серии 001Р-02 объемом 500 млн рублей. Ставка купона установлена в размере 10,75% годовых на весь срок обращения. Организатор — ИК «Фридом Финанс»

- «Группа «Продовольствие» сегодня начинает размещение дебютного выпуска объемом 70 млн рублей, срок обращения — 2 года. Ставка купона — 13% годовых на весь срок обращения. Организатор — GrottBjorn, андеррайтер — «Иволга Капитал»

GrottBjorn планирует в первой декаде октября размещение еще одного дебютного выпуска — ООО «Сибнефтехимтрейд». Уведомить о желании купить облигации можно через сервис boomerang -https://boomin.ru/boomerang/emissions/sibnefteximtrejd (сервис дает возможность вернуть 0,5% бонусами boomin от приобретенного объема).

( Читать дальше )

Блог им. boomin |Коротко о главном на 21.09.2020

- 21 сентября 2020, 11:10

- |

Размещения новых эмитентов:

- «ТЕХНО Лизинг» полностью разместил выпуск пятилетних облигаций серии 001Р-03 объемом 250 млн рублей. Ставка купона на весь срок обращения установлена в размере 12,5% годовых

- «Группа «Продовольствие» 22 сентября начнет размещение выпуска двухлетних облигаций серии БО-01 объемом 70 млн рублей. Ставка купона установлена в размере 13% годовых на весь срок обращения бумаг, купоны ежемесячные

- «Септем Капитал» сообщил о планах по размещению выпуска коммерческих облигаций «ТЭК Салават». Параметры выпуска в настоящее время неизвестны. Основная деятельность эмитента — сбор и обезвреживание отходов

Подробнее о событиях и эмитентах на boomin.ru

Продолжаем сбор предварительных заявок на участие в выпуске биржевых облигаций ООО «Сибнефтехимтрейд». Заявки можно подать напрямую организатору на ящик investor@grottbjorn.com, указав ФИО, количество и брокера.

( Читать дальше )

Блог им. boomin |Коротко о главном на 18.09.2020

- 18 сентября 2020, 06:50

- |

Ближайшие размещения, итоги оферты и исключение из котировального списка

- «СЭЗ им. Серго Орджоникидзе» планирует 22 сентября начать размещение семилетнего выпуска серии 001Р-02 объемом 500 млн рублей, ставка купона — 10,75% годовых на весь срок обращения. Организатор — ИК «Фридом Финанс»

- «Сибнефтехимтрейд» в первой декаде октября планирует разместить дебютный выпуск облигаций объемом 300 млн рублей, срок обращения — 3,5 года. Организатор — финансовое ателье GrottBjorn. Выпуск добавлен в систему boomerang на boomin.ru

- «Ломбард «Мастер» с 16 декабря прекращает торги по выпускам БО-П06, БО-П07, БО-П08 на Московской бирже

- «ПР-Лизинг» подвел итоги оферты по трем выпускам. Суммарно эмитент выкупил 64 699 облигаций

Подробнее о событиях и эмитентах на boomin.ru

( Читать дальше )

Блог им. boomin |Коротко о главном на 17.09.2020

- 17 сентября 2020, 07:22

- |

Начало торгов и планы размещений

- «Донской ломбард» сегодня начнет размещение облигаций серии 001Р объемом 150 млн рублей. Ставка ежемесячного купона — 13%, срок обращения — 3 года. Организатор — ИК «Иволга Капитал»

- «Сибнефтехимтрейд» зарегистрировал программу облигаций объемом до 1 млрд рублей, сегодня эмитент совместно с организатором GrottBjorn представит параметры готовящегося выпуска

- «КИВИ Финанс» сообщило о подготовки книги заявок на приобретение трехлетних облигаций объемом 3 млрд рублей. Ориентир ставки купона будет объявлен позже. Организаторами выступят «ВТБ Капитал», Газпромбанк и Совкомбанк

- «Сибстекло» сообщило о подаче заявления на государственную регистрацию выпуска облигаций серии БО-П02

Подробнее о событиях и эмитентах на boomin.ru

План выплат купонов на сегодня в

( Читать дальше )

Блог им. boomin |Коротко о главном на 16.09.2020

- 16 сентября 2020, 06:32

- |

Планы размещений и оферта:

- «Донской ломбард» 17 сентября начнет размещение облигаций серии 001Р объемом 150 млн рублей. Ставка ежемесячного купона — 13%, срок обращения — 3 года. Организатор — ИК «Иволга Капитал»

- «Группа «Проводольствие» зарегистрировала дебютный выпуск облигаций объемом 70 млн рублей. Ориентир ставки купона — 13%, срок обращения — 2 года. Организатор — GrottBjorn

- «Форвард» выставил оферту по выпуску коммерческих облигаций серии КО-П02 на 17 сентября

Подробнее о событиях и эмитентах на boomin.ru

План выплат купонов на сегодня в Ожидаемых событиях

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе

Блог им. boomin |Коротко о главном на 15.09.2020

- 15 сентября 2020, 09:31

- |

Новый выпуск, презентация и ставка:

- «Регион-продукт» зарегистрировал дебютный выпуск облигаций объемом 50 млн рублей. Бумаги включены в Сектор Роста. Организатор — «ЦЕРИХ», соорганизатор — МСП Банк. Ориентир ставки купона — на уровне 12% годовых. 17 сентября эмитент проведет онлайн-презентацию выпуска

- «Каскад» установил ставку купона коммерческих облигаций на 7й и 8й купонный период в размере 20%

Подробнее о событиях и эмитентах на boomin.ru

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе

Блог им. boomin |Коротко о главном на 14.09.2020

- 14 сентября 2020, 08:40

- |

Оферта, новый выпуск и онлайн-семинар

- «Томский кабельный завод» выставило оферту по выпуску 2-й серии на 1 октября. Период предъявления бумаг к выкупу — с 23 по 29 сентября

- «КИВИ Финанс» зарегистрировало программу облигаций объемом 30 млрд рублей, в рамках которой могут размещаться облигации сроком до 10 лет

- «Сибнефтехимтрейд» 17 сентября проведет онлайн-семинар на площадке Cbonds совместно с организатором дебютного выпуска — GrottBojrn

Подробнее о событиях и эмитентах на boomin.ru

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе

План выплат купонов на сегодня в Ожидаемых событиях

Блог им. boomin |Коротко о главном на 11.09.2020

- 11 сентября 2020, 06:46

- |

- «СЭЗ им. Серго Орджоникидзе» зарегистрировал второй выпуск облигаций, бумаги включены в третий уровень листинга и Сектор Роста. Выпуск планируется разместить по открытой подписке, срок обращения — 5 лет

- «Силовые машины» досрочно погасят выпуск облигаций 2-й серии объемом 10 млрд рублей. Погашение выпуска пройдет 1 октября по непогашенной части номинальной стоимости

Подробнее о событиях и эмитентах на boomin.ru

Выплаты купонов на сегодня в Ожидаемых событиях.

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс